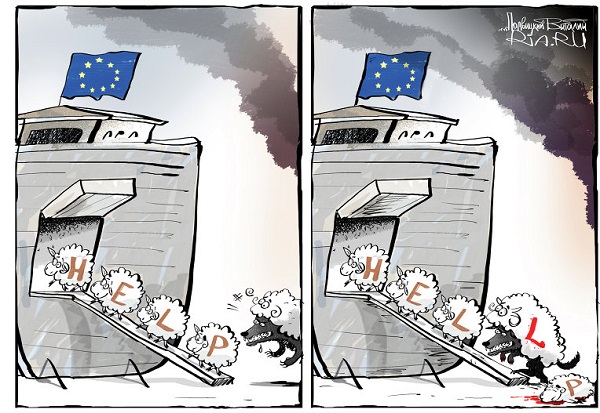

Дорога в ад

_______________

Что происходит в этой коллапсирующей черной дыре? 6 месячный ценовой импульс достиг 3.6% к июню 2021 (соответствует свыше 7% годовой инфляции), что уже нельзя никак списать на низкую базу дефляционного периода весной 2020. Текущий полугодовой импульс является максимальным с 1981 года! Трехмесячный разгон инфляции достиг 2.35% (почти 10% годовых), что вплотную приближает к периоду самой агрессивной ценовой экспансии 70-80х годов, когда трехмесячный импульс достигал 3.5% События 2020 уже не имеют никакого значения, разгон происходит в 2021 и с каждым месяцем все стремительнее.

За последние три месяца раллируют цены не только на топливо и транспорт, ценовой импульс в продуктах достигает 6% годовых, 9% в одежде и обуви, в компьютерах, цифровых товарах и комплектующих – свыше 20% годовых, коммунальные услуги – почти 8%, столько же мебель, товары для дома и сада. Аренда жилья растет почти на 5% за последние три месяца в годовом выражении, 3.5% образование, индустрия спорта и развлечения около 6% годовых. Единственное, что имеет дефляционную направленность – это медицинские услуги, заваленные госбаблом и переизбытком предложения.

Проблема в том, цены даже и не начали еще расти. Есть фундаментальные факторы, которые раскрывают суть текущих необратимых деструктивных процессов в США.

Данные по безработицы не имеют никакого значения из-за манипуляции с категорий «не включенных в рабочую силу», которых стало внезапно на 6 млн больше в 2020 и они не включены в безработных. Гораздо более адекватных показатель – отклонение количества фактически занятых в экономике от трудоспособного населения в соответствии с нормой, которая была в 2000-2007 годах. Тогда 62.5% трудоспособных имели работу, сейчас таких 58%, в расчете на количество людей это дифференциал в 12.5 млн человек или свыше 8 млн трудоспособных человек вылетело с рынка труда после события 2020 года в сравнении с 2019 годом. Они до сих пор не восстановились и долго не восстановятся.

Почему не возвращаются?

1. Частичное сохранение ограничений, касающихся в первую очередь индустрии развлечения, общепита, туризма и массовых мероприятий (краткосрочно)

2. Изменение структуры экономики, большая часть профессий стала не нужной в цифровом мире перманентного онлайн (долгосрочно)

3. Но самое важное – это демотивирующая вилка. С одной стороны, категория ошалевших спекулянтов и инвесторов – тех самых держателей 60 трлн фондового рынка, неистово дрочащих с утра до ночи на Apple, Tesla, Microsoft и прочих пузырящихся активах. Тем самым, доступ к легким и быстрым деньгам неизбежно понижает стремление к труду, в особенности к труду, не связанному с творческой активностью. С другой стороны, категория бедных, сидящих на пособиях. Часть экономики «отключается» из-за того, что размер адресных стимулирующий программ равен или преимущественно покрывает трудовые доходы, что демотивирует к выходу из статуса безработных.

Это прекрасно отражено на траектории изменения чистых госсубсидий. Доля чистых государственных трансфертов от общенациональных располагаемых доходов американских ДМХ. Все то, что государство (на федеральном уровне) адресно распределяет ДМХ (все виды госсубсидий, страховой и так далее) минус все то, что адресно изымает на всех уровнях (взносы на соцстрахование и налоги). Как видно, каждый кризис приводил к все более масштабному участию государства в формировании доходом домохозяйств, а процедура выхода из кризиса фиксировала устоявшиеся паттерн госучастия в экономике.

Ответ на кризис 2008-2009. Фаза смягчений продолжалась 2 года и составила почти 8% от доходов. Впервые государство распределяло больше, чем забирало. Ответ на кризис 2020. Фаза смягчений продолжается и уже составляет 10% от доходов! В отдельные месяца дифференциал составляет более 25% от доходов

Итого, от 4-5% в 70-90е года перешли к 7% в начале нулевых, 8% в 2008 и 10% в 2020. . Фазы ужесточения с 2000 по 2019 проходили все менее интенсивно и менее жестко. 12% от располагаемых доходов государство изымало в 2000 на пике ужесточения, лишь 7% в 2007 и только 3-3.5% в 2019. Соответственно, относительно нормализованных 10% чистого изъятия с 1960 по 2020, текущая бюджетная политика формирует не менее 15% располагаемых доходов ДМХ!

Зависимость населения от государства, как и общеэкономическая деградация становится все более выраженной. По всей видимости, следующая фаза стабилизации будет около плюс 2% от доходов. Антикризисная политика властей в 2001-2004 была более жесткая, чем политика ужесточения в 2012-2019 (минус 5 в сравнении с минус 3%). В новой реальности фаза ужесточения, вероятно, будет на уровне фазы агрессивного распределения 2008-2009.

Глубину деградации в США подчеркивает количество открытых вакансий на рынке труда. 6% от количества занятых в США или 9.2 млн человек. Для сравнения, количество безработных в США 9.5 млн человек.

И вот это важнейший фактор. В обычные кризисы количество вакансий снижается – это было в начале нулевых и это было в 2008-2009, сейчас количество вакансий экспоненциально растет. Что это означает? В этой разрушенной экономике никто не хочет работать. Спрос на рабочую силу огромный, но никто не хочет работать, а следовательно проблемы занятости никак не решить традиционными монетарными методами. Нет проблем с доступом к ликвидности, как и нет проблем со спросом на рабочую силу, - есть проблема с предложением рабочей силы.

Как следствие, компании вынуждены повышать зарплаты рекордными темпами, чтобы привлечь сотрудников, что неизбежно будет выражаться в росте цен.

И последнее – избыток ликвидности в системе. Реальная денежная масса росла на 25% в конце 2020, сейчас рост опустился до 13%

В 70-е и 80е годы, разгон денежной массы приводил к росту инфляции с лагом в 1.5 года с коэффициентом 1.4, т.е. на каждые 5% прироста реальной денежной массы, цены впоследствии росли на 7%. В дальнейшем это зависимость ослабевала из-за механизмов абсорбации избыточной ликвидности на финансовых рынках и экспорта инфляции во внешний мир за счет финансовой глобализации доллара. Но зависимость сохранялась на уровне 0.6-0.7 с 1990 по 2006 и около 0.4 с 2008. Таким образом, к 2022 году фактически инфляция в США превысит двузначные величины.

Но она будет больше, за счет структурной и глубинной деградации в США.

Таким образом, факторы инфляции в США:

- Реализация отложенного спроса после полного или частичного снятия ограничения (краткосрочный фактор)

- Перенос инфляции издержек после пузырения комодов (также краткосрочно)

- Навес избыточной ликвидности на руках у населения на траектории роста скорости обращения денег. Разница текущего кризиса с предыдущим состоит в том, что ранее избыточная ликвидность циркулировало по замкнутому контору финансовой системы, не уходя в потребление. Сейчас избыточная ликвидность сосредоточена у населения (среднесрочно)

- Деформация рынка труда и производительности труда, деградация экономики (долгосрочно)

-

Структурный дефицит предложения товаров и услуг из-за затруднения найма сотрудников (долгосрочно)

Однако, главная и самая центральная проблема в США – это фискальные и монетарные мудилы у власти. Именно они источник всех неразрешимых долгосрочных проблем. Главный представитель монетарных мудил – это монетарный отморозок, ошалевший спекулянт и полный придурок Джером Пауэлл

Все его действия на протяжении последнего полугода и особенно в последние два месяца сосредоточены на циничном самоуспокоении с необоснованной и абсурдной верой в то, что все само рассосется, все само нормализуется. Как мантру под гипнозом и ударной дозой наркоты повторяя, что инфляция краткосрочна, скоро все снизится, ФРС имеет все ресурсы для стабилизации ситуации, надо продолжать дальше херачить QE и не останавливаться. Время для сворачивания стимулирования не наступило, ФРС ожидает, что долгосрочная низкая инфляция будет превалировать, ФРС не будет спешить с реакцией на краткосрочную инфляцию и прочий бред.

Нюанс в том, что у этих монетарных мудил нет вообще никаких рычагов для стабилизации ситуации - они будут балансировать в двух катастрофических вариантах. Либо спасать валютные и долговые рынки, утилизируя пузыри в разы, либо уничтожить долговые рынки, краткосрочно сохранив пузыри, чтобы потом уничтожить сразу все. То, что они подванивают о том, что у ФРС есть все инструменты – это наглый блеф. Ничего у них нет!

Фактически, все, что делает ФРС – это тотальным образом деформирует все обратные связи в экономики, продуцирует наращивание плохих долгов, форсирует пузырение на всех группах и кластерах активов – не только фондовые рынки достигают абсурдных мультипликаторов, но и вообще все, что способно номинироваться в денежном выражении вырывается за грань допустимого. Искажаются финансовые пропорции и денежные потоки в экономике, концентрируя ресурсы не там, где они эффективны, а там, где сопротивление наиболее низко. Как эффект, полная деградация во всем.

Процессы уже приобрели необратимый характер, а монетарные мудилы с демонстративной отрешенностью пытаются в положительной области манипулировать тиковым таймфремом на необоснованных пузырях – лишь не было проливов, создавая комплексы неразрешимых проблем в будущем. Скоро начнется самое интересное - будет весело, красочно и очень больно!

- 2101 просмотр

_________________

______________

реклама 18+